アメリカの医療費はかなり高額です。いくら健康に自信があっても、どこで何が起こるか分からないのも人生。多くの留学生は医療保険に加入して渡米すると思いますが、ここでは、日本のクレジットカードを使って、アメリカでの医療支出に備える方法を説明します。

アメリカの医療費は高い!

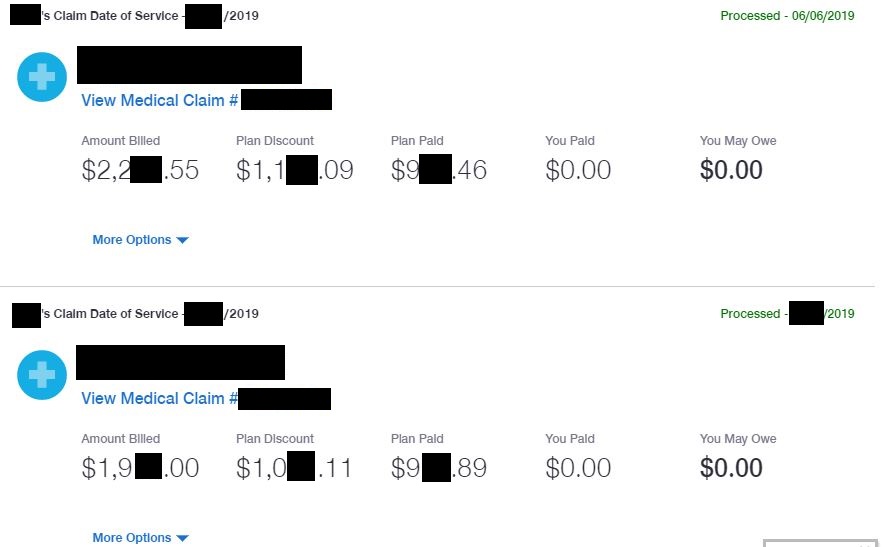

別の記事でも書いたように、アメリカの医療費は超高額。息子の4cm大の傷に対する縫合と抜糸で$4,000です。(このうち被保険者が幾ら負担するかは、加入する保険により異なります。私の場合はCopayと呼ばれる窓口料金2回分の$300でした。)

私の知り合いで、子どもがICUに入院した人がいるのですが、医療保険側が500万円の請求をしてきたそうです。(海外赴任者なので現地医療保険に加入していたはずなのに。)

上の記事でも書きましたが、日本のAIGなどで加入した場合は、アメリカでの医療費については無制限であることが多いので、何ら問題がありませんが、アメリカの保険会社が提供するプランに加入する場合は、Copayをはじめ、色々な形で自己負担金が求められます。しかも、病気やケガの種類によって、カバーされるものとカバーされないものがあります。

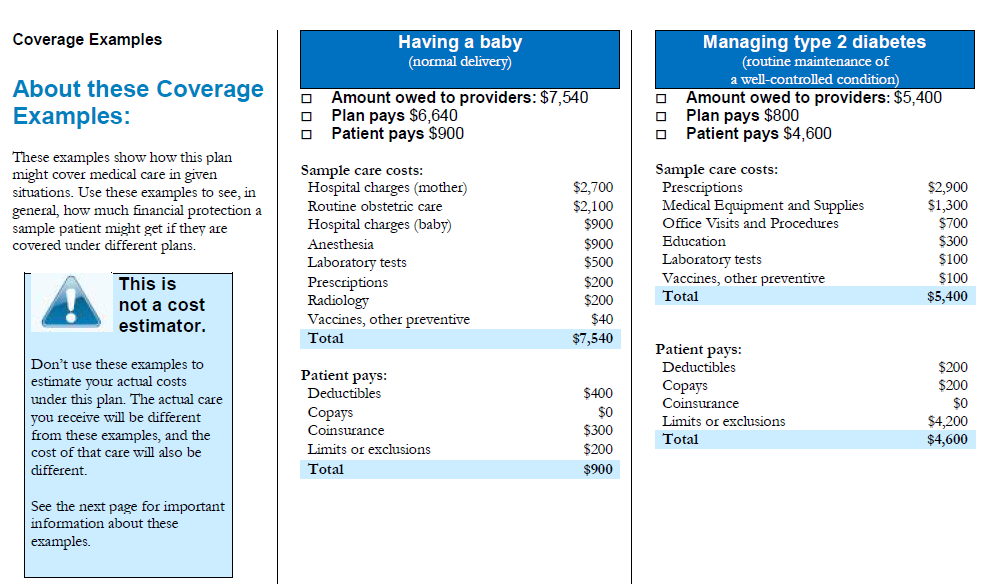

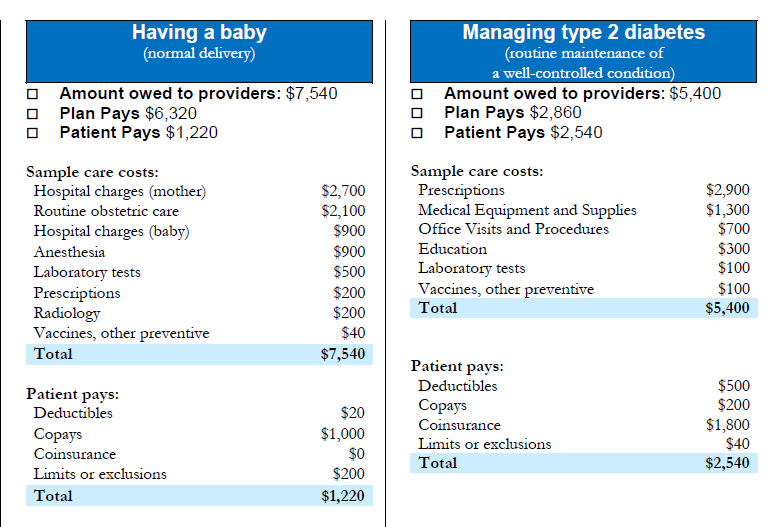

例えば私が留学先で加入している保険は、糖尿病関連の治療費はほとんどカバーしてくれません。(そのほかにもあるかもしれませんが、パンフレットには詳細が記載されていません。いまだによくわかりません。)

同じ民間保険会社の同じ種類の医療保険であっても、雇用主が違うとカバーする範囲が違ってきます。これは別の会社の同じプラン。

このように、同じ疾患、同じ治療内容であっても加入する保険によりカバーされる金額が異なります。病気になったら、実際に請求書が送られてくるまで、いくら請求されるのか分からないという、恐怖の時間を過ごさなければなりません。

このようなリスクに備えることができるのがクレジットカードの旅行付帯保険です。

クレジットカード付帯の海外旅行保険について

日本で発行されるクレジットカードの多くに海外旅行保険が付帯しているのをご存じでしょうか?安いものでも一疾病50万円程度、高いものだと一疾病500万円程度の保険がついています。

実はこの付帯保険、アメリカの健康保険と併用できるんです!また渡航目的も問いません。

海外旅行保険のついたクレジットカードを発行しているのは日本くらいでしょうか?少なくとも、アメリカのクレジットカードで旅行保険が付帯しているのはChase Sapphire Reserveくらいで、その額もたった$2,500、利用可能範囲は救急診療のみです。

クレジットカード付帯海外旅行保険を併用するメリット

アメリカの保険制度は複雑で、実際にいくらかかるのかわからないという不安があります。また救急病院にかかるとなると、窓口負担だけでも一回$150程度あるので、この出費は大きいですし、救急車を利用するとこれも利用料が何百ドルもかかります。

クレジットカードの付帯保険は、現地の医療保険がカバーしなかった分をしてくれます。窓口負担金、自己負担金、救急車料金、食事代、交通費、入院に必要な物品の購入費用など。実際に、息子の額のケガで救急受診して支払った自己負担分$300もクレジットカードの付帯保険でカバーされました❢

また、英語に不安があると受診する病院を予約するのも難しいことがあります。こういう時は、海外サポートデスクに電話してみてください。代わりに病院の手配をしてくれます。

クレジットカードの海外旅行保険で留学に備える方法

クレジットカードの海外付帯保険には2つのパターンがあります。「自動付帯」と「利用付帯」です。

〇自動付帯:日本出発時に自動的に保険が開始されるもの

〇利用付帯:条件を満たしたときに保険が開始されるもの

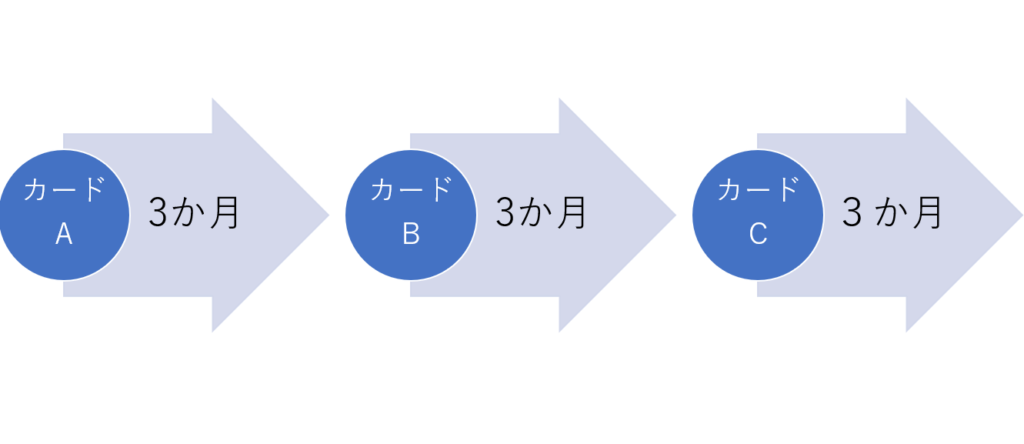

通常、クレジットカード付帯の旅行保険の有効期間は保険開始後90日、または3か月が一般的です。

しかし、海外長期滞在でもクレジットカード付帯旅行保険を有効にする方法があります。「利用付帯」クレジットカードを使った保険の延長です。

イメージにすると下図のようになります。

まずは出国時にカードAの保険を有効にします。「自動付帯」カードがいいでしょう。そして、3か月経ったところで「利用付帯」カードBの保険を有効にします。さらに3か月後、「利用付帯」カードCの保険を有効にします。1枚の自動付帯クレジットカードと3枚の利用付帯クレジットカードを持っていれば、1年間、クレジットカード付帯保険に守られることになります。

利用付帯のクレジットカードが有効になる条件とは?

クレジットカード付帯の海外旅行保険には「自動付帯」と「利用付帯」があり、「自動付帯」とは日本出発時に自動的に保険が開始されるもの、「利用付帯」とは条件を満たしたときに保険が開始されるものと先に書きましたが、この条件について説明します。

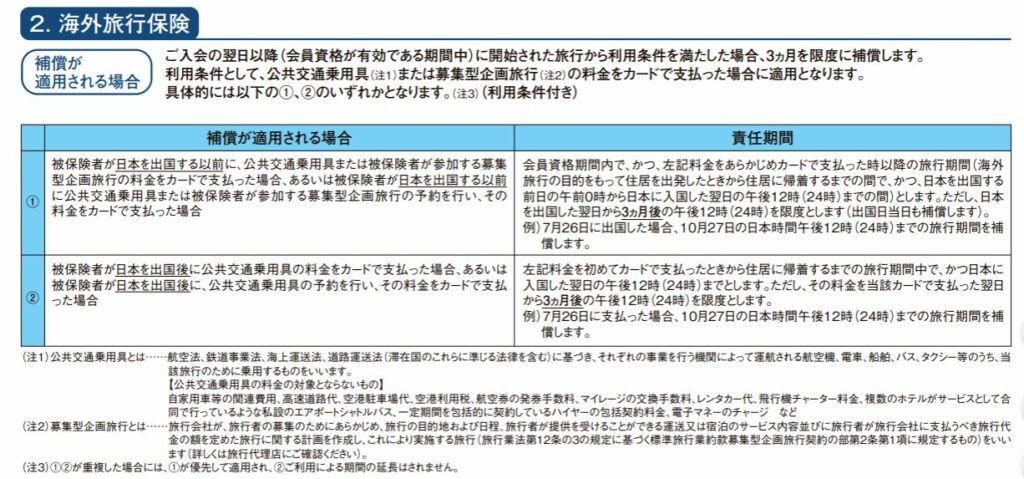

「利用付帯」クレジットカードは、対象カードで飛行機のチケットや電車の切符などの、「公共乗用具」の料金を決済したとき、またはツアーの料金を決済した時に保険が有効になります。(↓SumiTrustプラチナの保険パンフレットより)

②の欄を見てください。日本出国後であっても、公共乗用具の料金を支払うことで保険が有効になると書いてあります。

前のクレジットカードの保険が切れるときに地下鉄やバスの料金をクレジットカード払いすれば、海外旅行保険を延長することができるというわけです。

家族特約とは

通常のクレジットカード付帯保険の被保険者は「カード会員本人」のみです。クレジットカードを持っていない配偶者や子どもは対象外です。

しかし、カードの中には「家族特約」といって、家族にも保険が適用されるクレジットカードがあります。家族で留学する場合などにはおさえておきたいポイントです。

利用付帯クレジットカードの注意点

- 利用付帯クレジットカードの保険は旅行中に一回しか有効になりません。(日本に帰国すれば再度有効にできます。)

- 予防医療、妊娠、歯科治療、危険なスポーツによる疾病・障害等については補償外です。

- 有効期間に注意。空白を作りたくなければ3か月ごとに忘れずに使いましょう。

- 使った時の領収書を捨ててしまわないように。(購入履歴から確認できる場合は不要だそうですが念のため・・・)

- マイルを使った特典航空券の購入費用は公共乗用具に使ったことになりません。

- 家族特約を有効にする場合は、家族全員分のチケットを購入してないといけません。タクシーであれば家族全員の保険が有効になります。

- アメリカンエキスプレスの公共乗用具の定義に注意。(後述)

- 間違えても日本出国前に空港行の交通費などを払わないようにしましょう。保険が有効になってしまいます。

- 一時帰国でアメリカ発日本行の往復航空券を買うときは、利用付帯クレジットカードで決済しないようにしてください。次の日本出国時に保険が有効になってしまいます。

- UberやLyftなどのライドシェアやハイヤーサービスは公共乗用具にあたらない可能性があります。

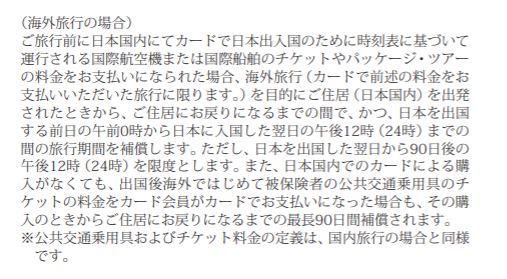

アメリカンエキスプレス(オリジナル)の注意事項

アメリカンエキスプレスも利用付帯クレジットカードを発行していますが、注意が必要です。(セゾンなどの発行するアメリカンエキスプレスは別。)

上の図はアメリカンエキスプレスグリーンカードの旅行保険規約ですが、「時刻表に基づいて」という表記があります。端的に言うと、アメリカンエキスプレスではタクシーは対象外ということです。飛行機、船舶、電車、バスなどが対象です。時刻表があればいいので、ハワイのトロリーバスやオーランドのi-RideはOKです。

AMEX Greenは家族特約付きの利用付帯カードなので私も愛用していますが、このカードの利用付帯保険を有効にするときに難しいのが、乳幼児の家族特約をどのように有効にするかということです。家族特約はチケットを買った人の分だけ有効になります。即ち、チケットのいらないことの多い乳幼児は、保険を有効にしづらいということになります。

2歳以上であれば、飛行機のアメリカ国内線の決済をするのが一番簡単な方法です。(アメリカでは2歳以上は大人料金のチケットを購入する必要があります。)

もう少し安い方法だと、アメリカの鉄道Amtrakのチケットを購入するのがいいと思います。2歳以上の子どもは子供料金を支払う必要があります。ニューヨークからだとYonkersまで$15くらいです。

One child ages 2 – 12 is eligible to receive a 50% discount on the lowest available adult rail fare on most Amtrak trains with each fare-paying adult (age 18+).

https://www.amtrak.com/children-discounts

ハワイやオーランドであれば、ワイキキトロリーやi-Rideは3歳以上から運賃が必要です。NYのMTAでは、身長44インチ(約111㎝)以上(6-7歳くらい)だと運賃が必要です。

2歳未満の乳児で、公共交通機関に運賃の支払いを求められるケースは長距離国際線しか思いつきません。2歳未満の子どもの分の家族特約をアメリカンエキスプレスで有効にすることは難しいかもしれません。

オススメのクレジットカード

ここからは私のオススメのクレジットカードを紹介していきます。あくまで現地医療保険の補助という位置づけなので、保障額は少なめかもしれません。クレジットカード付帯保険のみで旅行予定という方は、疾病・傷害500万円程度は確保しておいた方が安心です。

自動付帯クレジットカード(家族特約なし)

JAL Club-Aカード

自動付帯クレジットカードは多くありますが、私はJAL派なので、このカードを一押しします。【留学準備8】航空券を手配しましょうでも書きましたが、マイルを使った特典航空券が留学に一番適した航空券だと思っています。このカードはJALマイルが効率よく貯まるので愛用しています。

自動付帯クレジットカード(家族特約あり)

セゾンアメリカンエキスプレスゴールドカード

300万円の疾病・傷害保障が本会員と家族の両方に付帯したカードです。(これだけ保障額が高いにもかかわらず、家族特約も同額を補償するカードはなかなかありません。)海外でのアシスタンスも充実しており、キャッシュレス診療にも対応しています。

利用付帯クレジットカード(家族特約なし)

リクルートカード

リクルートの発行するカードで年会費無料ながら、100万円の疾病・傷害保障がついていています。Mastercard, Visa, JCBという3つのブランドがあり、3枚発行することができます。還元率も1.2%と高く、リクルートグループのポイントはPontaを介してJALマイルに移行することができます。

JCBオリジナル、JCBカードW

JCBの発行するオリジナルシリーズのカード。Wは39歳以下限定。100万円の疾病・傷害保障がついていています。(JCBオリジナルのウェブサイトには「日本出国前に」と書いてありますが、「日本出国後」でも有効にできるということはJCBに確認済。)ポイントはANAに移行できます。

利用付帯クレジットカード(家族特約あり)

家族特約の付いた利用付帯クレジットカードとなると、かなり数が限られます。

SumiTrust ClubプラチナVISAカード

三井住友トラストグループの発行するプラチナカード。疾病・傷害保障は本人・家族特約者とも500万円と高額で、医療費の高いアメリカでも大丈夫です。海外アシスタントサービス、キャッシュレス診療も付帯。安心です。いつも頼っています。

その他はアメリカンエキスプレス系になります。上で書いたアメリカンエキスプレスの注意事項をよく読んでおいてください。

スターウッドプリファードゲストアメリカンエキスプレス

マリオットに吸収された後もspgのブランド名が残るspgファンにはたまらないカード。本会員300万、家族200万の疾病・傷害保障が付帯しています。マリオットポイントを介して航空会社のマイルが効率よく貯まるので、マイラーに人気のカードです。

アメリカンエキスプレスグリーン

アメックスオリジナルの緑カード。本会員・家族とも100万円。センチュリオンが描かれた券面はオリジナルシリーズの証です。そのほか、ANAアメックス、アメックススカイトラベラーカード、デルタアメリカンエキスプレスカードも同じ保険内容です。

まとめ

アメリカの医療費の高さに備えて、クレジットカードに付帯する旅行保険を併用する方法を説明しました。家族でアメリカ滞在する場合は家族特約のついた、年会費の高いクレジットカードを作っておく必要がありますが、単身の場合は、年会費無料でも自動付帯、利用付帯共、いいカードがあるので、作っておくといいと思います。

冒頭の息子の医療費の自己負担分も、SumiTrust Clubプラチナがカバーしてくれました(利用付帯カード裏技使用)。

備えあれば患いなし

↓ よろしければ応援お願いします。

本ウェブサイトに掲載された情報に基づいてなされた判断を原因として発生したいかなるトラブル・損失・損害に対しても、筆者は責任を負いません。

コメント